文 | 中关村储能产业技术联盟

储能指数运行情况

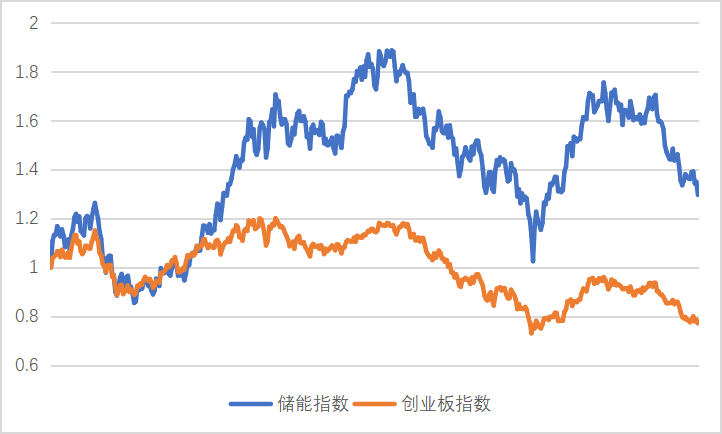

9月,储能指数跟随市场大幅下挫,月末指数为1296.7。本月下跌13.45%,同期创业板指下跌10.95%。与2021年初相比整体上涨29.67%,同期创业板指数下降22.83%。2022年储能指数下跌21.32%,同期创业板指数下跌31.11%。

图1 2021年1月-2022年9月储能指数运行情况

图2 同期储能指数与创业板指数的对比

事件点评——痛苦的九月

九月对全球的投资者都是一个痛苦的回忆,主要指数都呈单边下降趋势。其中,沪深300下降6.72%,创业板指数下降10.95%,中证500下降7.18%,美国S&P 500下降9.34%,纳斯达克下降10.50%,最惨烈的恒生科技指数下降19.27%。市场整体下跌叠加赛道股的调整,储能指数下跌13.45%。市场情绪低迷,成交量连续几次达到新低,彻底进入熊市状态。

A股下跌的原因主要有两个方面,市场对经济复苏的预期信心不足,以及海外市场的回调。

全球主要经济体,各有各的困难。美国正在经历螺旋通胀,美联储采用极限加息来解决。欧洲在经历能源危机,是否会演变成欧债危机有待观察。欧美的经济收缩,带动全球经济需求端走软。中国因为疫情造成的社会整体生产效率下降,内需严重下滑。

在国庆节的尾部,由于非农就业人口增加高于预期,失业率重回2020年1月以来的低点3.5%,美股暴跌。其实就业数据只是略超预期,暴跌的主要原因是多位联储成员表达鹰派观点,担心通胀长期化,不惜影响经济增长来对抗通胀,坚决要将通胀率降至2%。市场上有一种声音,认为加息对降通胀的作用没有预期的那么大。联储如果为了降通胀而进行长时间、高强度的加息,那么经济进入衰退的可能性便会加强。硬着陆+高利率,对企业的业绩和流动性都会产生负面影响,当前市场的下跌也是对这样的预期在进行定价。

A股另外一个影响因子是汇率。随着央行的干预,汇率已经从7.26的峰值下降到7.11附近。从目前的状态看,在下一次加息之前,汇率会处于一个相对稳定的区间。

包括储能在内的赛道股,目前正在同时呈现两个现象。一个是调整“杀估值”,另外一个是市场信心不足,叠加外围环境变化引起的“杀逻辑”。虽然从技术层面看,绝大多数储能指数成分股还在寻底过程中。但在连续下跌后,从全A估值水平来看,已经接近历史底部。过多的悲观似乎并无必要。

市场还需要时间来进行整理,同时需要时间来恢复信心。增速好,估值合理的品种会率先走出来,建立市场信心,给交易者希望。新能源车方面,十一的数据还没出来,但年内400万辆的销售目标已经没有悬念。向上的销量空间,主要看后续的厂商价格战。国轩在国庆期间明确了美国建厂计划,证伪了前段给市场带来焦虑的“不要中国制造电芯”的说法,印证相关政策的重点是要求在美国建厂。

十月有两个重要的事情,一个是国内的重要会议,一个是这周要公布的美国CPI数据。市场会根据CPI数据来博弈11月继续加息75个基点的概率。开会对市场的影响不大。会议期间一般会有稳定市场的资金,不太会跌出新的系统性风险。综合这些因素,10月整体并不悲观,投资者不妨在中性预期下等待调整结束。

以上是中关村储能产业技术联盟2022年9月份“CNESA储能指数”运行总结。本文不构成任何投资建议,不能代替投资者独立分析。我们会定期发布储能指数的走势,并对储能指数所反映出的行业事件做出分析和点评。欢迎储能企业及各类机构多提反馈意见,帮助我们完善储能指数的发布机制。更多信息获取请登录http://esresearch.com.cn,信息反馈请联系:esstock@cnesa.org

正在建设中

正在建设中,敬请期待